L’économie vue par Keynes

Les problématiques

- Quelles sont les hypothèses sous-jacentes à son analyse ?

- En quoi mène-t-elle à la comptabilité nationale ?

- Qu’est ce qui justifie de séparer la macro de la micro-économie ?

I- L’homme, le contexte, la démarche

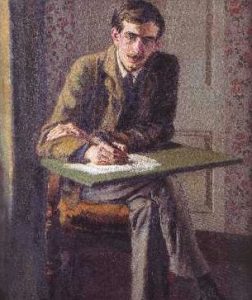

Né en 1883 à Cambridge, mathématicien de formation, il a mené de front une carrière universitaire et administrative ainsi que des activités financières, journalistiques et artistiques. Comme fonctionnaire du trésor, il participe aux séances de travail de la commission des réparations mais en démissionne pour publier en 1919 Les conséquences économiques de la paix. Cette critique virulente du traitement infligé à l’Allemagne vaincue lui donne une notoriété internationale. Par la suite, il dénonce sévèrement la politique déflationniste de Churchill et la réévaluation de la £ en 1925. Ses propositions manquent toutefois de bases théoriques, ce à quoi il remédie avec le Traité sur la monnaie (1930) puis la Théorie Générale de l’Emploi, de l’Intérêt et de la Monnaie (TG, 1936). Pendant la 2ème guerre mondiale, il négocie les prêts accordés à son pays par les Etats -Unis et dirige la délégation britannique à la conférence de Bretton Woods qui pose les bases d’un nouveau système monétaire international. Mort en 1946 il a pris position sur toutes les grandes questions économiques de l’entre-deux -guerres. Face à la doxa néo-classique, il soutient qu’une politique de régulation consciente de l’économie par l’Etat est indispensable. Tout l’objet de la TG est de fournir la justification théorique de ce point de vue en mettant la monnaie au centre de l’analyse économique.

II – Monnaie et taux d’intérêt

Refusant de séparer sphère réelle et sphère monétaire, Keynes avance qu’en créant de la monnaie, on agit sur le niveau de l’activité et de l’emploi. Loin d’être un simple voile, elle est active. Sa qualité propre est la liquidité qui laisse intact le champ des possibles. Dans le contexte d’incertitude radicale dans lequel ils évoluent, les agents peuvent la désirer pour elle-même et la préférer à la détention de n’importe quel autre actif. La monnaie n’est donc pas qu’un moyen de régler des achats. Au motif de transaction s’ajoutent ceux de précaution et de spéculation. Les deux premiers sont une fonction croissante du revenu alors que celui de spéculation varie à l’inverse du taux d’intérêt.

Eléments à retenir

- La demande de monnaie a selon Keynes deux composantes. La première notée L1 correspond aux motifs de transaction et de précaution. L1 est lié positivement au revenu (+ il est élevé,+ il y a de transaction et + l’encaisse de précaution peut être forte). La seconde notée L2 est liée négativement au taux d’intérêt (i) car s’il est bas on a intérêt à rester en monnaie et à ne pas acheter des titres dont la valeur baissera lorsque les taux remonteront, conformément à l’effet balançoire (taux et cours des titres varient en sens inverse). L’équation keynésienne de la demande de monnaie s’écrit donc: L = L1(Y)+L2(i). Pour une offre de monnaie L donnée (L pour liquidity), quand le revenu national augmente, L1 augmente et i doit augmenter aussi pour que L2 diminue. Ce processus affecte négativement l’investissement, à moins qu’il ne soit contré par une politique monétaire expansive accroissant délibérément les moyens de paiement en circulation.

- Rappel : pour les néo-classiques le taux d’intérêt se forme par confrontation de l’offre d’épargne et de la demande d’investissement sur le marché financier. Il est la récompense de ne pas consommer tout de suite alors que selon Keynes il est la récompense du fait de ne pas thésauriser.

III- L’investissement

C’est la variable clé qui détermine tout le reste. La décision des entrepreneurs d’investir ou non est fondée sur la comparaison qu’ils font entre le taux d’intérêt et l’efficacité marginale du capital (E.M.C). Le volume global des investissements augmentera tant que l’E.M.C sera supérieur au taux d’intérêt. Lorsque les deux sont égaux, le processus s’arrête. Estimation du rendement futur des capitaux, l’E.M.C relève de la psychologie collective et elle peut changer brutalement en fonction notamment des anticipations sur l’évolution du niveau futur des prix : l’attente de leur hausse stimule l’investissement dont le rendement attendu est plus élevé et inversement. De cela Keynes déduit que l’« on peut décrire et analyser l’alternance d’essors et de dépressions en fonction des variations de l’E.M.C par rapport au taux d’intérêt » (TG).

Résultant de la confrontation entre deux éléments instables, l’investissement privé est lui-même éminemment instable. Or, c’est de lui que découlent les plans de production, d’où découle l’emploi, et au final le niveau des revenus.

IV- Le multiplicateur

Si à un moment donné sont réalisés des investissements dits autonomes (soit non induits par les variations de la demande), cela provoque une cascade de revenus qui seront consommés ou épargnés. Au terme du processus, on obtient une augmentation plus que proportionnelle du revenu, de la production et donc de l’emploi selon la formule ΔY = k. Δ I où le multiplicateur k équivaut à l’inverse de la propension marginale à épargner s (il est donc d’autant plus fort que s est faible). Les hypothèses pour que cela fonctionne sont : économie fermée, capacités de production inemployées et absence de modification des prix pendant le processus. Cet effet multiplicateur joue à court terme et ne se maintient que si l’effort est maintenu de période en période. Keynes ne s’intéresse qu’à cet aspect de l’investissement sans se préoccuper de son effet productif de long terme. Il y voit un moyen de « réamorcer la pompe » lorsque la conjoncture est mauvaise de manière à porter l’investissement au niveau de l’épargne souhaitée. Inversement, dans une telle situation, vouloir épargner plus contracte la production, l’emploi, le revenu et au final l’épargne.

De cette analyse il ressort que les mécanismes du marché ne garantissent pas qu’à priori (ex ante) l’épargne souhaitée par les ménages soit égale à l’investissement projeté par les entreprises. A supposer qu’une telle égalité existe, les forces du marché ne permettent pas d’y revenir spontanément si on s’en écarte. Le plus probable est qu’une économie de marché, qui n’a pas la capacité de s’auto-réguler, s’enlise dans une situation de déséquilibre durable : l’équilibre de sous-emploi, comme ce fut le cas dans les années 1930. Pour lever cet obstacle, la théorie dominante de son temps, centrée sur l’étude des comportements individuels des agents, n’a selon Keynes rien d’efficace à proposer. C’est pourquoi il faut rompre avec cette orthodoxie en analysant directement les relations entre les grandeurs significatives de la vie économique de la nation selon une approche macro-économique

V – La fin du laissez-faire

En introduisant le temps dans l’analyse Keynes conçoit implicitement le système économique en termes de circuit reliant la demande anticipée par l’ensemble des entreprises, leurs plans de production, le niveau global de l’emploi, la masse des revenus distribués puis la demande globale qu’elle engendre sous forme de biens de consommation et de biens de production. Le circuit est in fine bouclé à chaque période par la constatation des écarts entre ce qui avait été anticipé et ce qui a été enregistré et par leur correction au prochain tour de circuit.

Dans une économie potentiellement riche dont le revenu national s’accroit, la fraction épargnée de ce revenu tend également à s’accroitre. Le plus probable est alors que la demande soit insuffisante pour assurer le plein emploi et que le fonctionnement du circuit n’alimente spontanément un processus durable et cumulatif de récession. C’est pourquoi l’Etat doit intervenir pour stimuler la demande globale par une politique monétaire active (accroissant l’offre de monnaie et baissant les taux d’intérêt) couplée à une politique budgétaire expansionniste (augmentant les dépenses publiques et/ou diminuant les impôts).

Eléments à retenir

- Circuit économique: représentation schématisée de l’économie nationale montrant l’interdépendance entre la production, les revenus et la dépense. Entre les différentes catégories d’agents (ou secteurs institutionnels) transitent des flux physiques (de biens et services) ou financiers (d’argent) enregistrés par la comptabilité nationale

- Préférence pour la liquidité: disposition des agents économiques les conduisant à détenir une partie de leur patrimoine sous forme de monnaie qui ne rapporte rien mais qui a pour qualité première la liquidité. Cette part sera d’autant plus grande que les agents sont inquiets face à l’avenir. Cette notion, comme celle d’efficacité marginale du capital, relève de la psychologie collective.